Schenkung – Freibetrag, Ratgeber und Steuern

Drückt der Großvater seinem Enkel 500 Euro in die Hand, etwa zum bestandenen Abitur oder zum Abschluss des Studiums, handelt es sich rein rechtlich bereits um eine Schenkung. Abhängig von der Größenordnung der Schenkung und der Beziehung des Beschenkten zum Schenkenden kann ein solcher Vorgang auch steuerrelevant sein. Schließlich erzielt die Person, die beschenkt wird, einen Vermögenszuwachs. Wird dabei der vom Gesetzgeber festgelegte Freibetrag überschritten, erhebt das Finanzamt die sogenannte Schenkungssteuer, wobei der Steuersatz bis zu 50 Prozent betragen kann.Inhaltsverzeichnis

Rechtliche Grundlage von Schenkungen

Die rechtliche Grundlage für Schenkungen liefert der Paragraf 516 des Bürgerlichen Gesetzbuches. In Absatz 1 wird der Begriff Schenkung definiert: „Eine Zuwendung, durch die jemand aus seinem Vermögen einen anderen bereichert, ist Schenkung, wenn beide Teile darüber einig sind, dass die Zuwendung unentgeltlich erfolgt.“ Dieser Vorgang setzt voraus, dass beide Seiten sich damit einverstanden zeigen. Anderenfalls gilt laut Paragraf 517 BGB: „Eine Schenkung liegt nicht vor, wenn jemand zum Vorteil eines anderen einen Vermögenserwerb unterlässt oder auf ein angefallenes, noch nicht endgültig erworbenes Recht verzichtet oder eine Erbschaft oder ein Vermächtnis ausschlägt.“ Bedarf die Schenkung einer eindeutigen Willenserklärung, müssen gemäß § 518 BGB zudem Formvorschriften gewahrt werden.Redaktionstipp: Über 100 Tagesgeld-Angebote mit bis zu 2,80 % Zinsen p.a. im Vergleich »

Schenkungssteuer und Freibeträge

Die Schenkungssteuer greift, sobald die Schenkung ein gewisses Volumen erreicht, und richtet sich danach, in welcher Beziehung der Beschenkte zum Schenkenden steht. Dabei gilt folgende Einteilung:- Steuerklasse I: Ehegatten, Kinder, Stiefkinder, Enkel – sowie im Todesfall, nicht aber bei Schenkungen: Eltern und Großeltern

- Steuerklasse II: Eltern, Großeltern, Geschwistern, Nichten, Neffen, Stiefeltern, Schwiegereltern und -kinder sowie geschiedene Ehegatten

- Steuerklasse III: alle übrigen Schenkenden inklusive eingetragener Lebenspartner

- 500.000 Euro: Ehegatten und eingetragene Lebenspartner

- 400.000 Euro: Kinder und Stiefkinder sowie Kinder verstorbener Kinder und Stiefkinder

- 200.000 Euro: Enkel

- 20.000 Euro: Geschwister, Stief- und Schwiegereltern, Nichten, Neffen, geschiedene Ehegatten und alle anderen Personen

Freibetrag gilt für den Beschenkten

Hinweis: Der Freibetrag gilt für den Beschenkten (nicht für die Schenkenden), da dieser ja die Schenkung versteuern muss, wenn selbiger überschritten ist. Die Summe aller an ihn erfolgten Schenkungen – auch von verschiedenen Personen – innerhalb des Zehnjahreszeitraums ist also entscheidend! Gemäß § 17 Erbschaftsteuer- und Schenkungssteuergesetz (ErbStG) wird „…neben dem Freibetrag nach § 16 Abs. 1 Nr. 1 dem überlebenden Ehegatten und dem überlebenden Lebenspartner ein besonderer Versorgungsfreibetrag von 256.000 Euro gewährt. Der Freibetrag wird bei Ehegatten oder bei Lebenspartnern, denen aus Anlass des Todes des Erblassers nicht der Erbschaftsteuer unterliegende Versorgungsbezüge zustehen, um den nach § 14 des Bewertungsgesetzes zu ermittelnden Kapitalwert dieser Versorgungsbezüge gekürzt. Neben dem Freibetrag nach § 16 Abs. 1 Nr. 2 wird Kindern im Sinne der Steuerklasse I Nr. 2 (§ 15 Abs. 1 ErbStG) für Erwerbe von Todes wegen ein besonderer Versorgungsfreibetrag in folgender Höhe gewährt:- 1. bei einem Alter bis zu 5 Jahren in Höhe von 52 000 Euro;

- 2. bei einem Alter von mehr als 5 bis zu 10 Jahren in Höhe von 41 000 Euro;

- 3. bei einem Alter von mehr als 10 bis zu 15 Jahren in Höhe von 30 700 Euro;

- 4. bei einem Alter von mehr als 15 bis zu 20 Jahren in Höhe von 20 500 Euro;

- 5. bei einem Alter von mehr als 20 Jahren bis zur Vollendung des 27. Lebensjahres in Höhe von 10 300 Euro.

| Personenkreis | Freibetrag | Schenkungs-steuerklasse | Steuersatz nach Wert des steuerpflichtigen Erwerbs (§ 10 ErbStG) in Prozent | ||||||

| bis 75.000 Euro | bis 300.000 Euro | bis 600.000 Euro | bis 6 Mio. Euro | bis 13 Mio. Euro | bis 26 Mio. Euro | über 26 Mio. Euro | |||

| Ehegatten | 500.000 Euro | I | 7 | 11 | 15 | 19 | 23 | 27 | 30 |

| eingetragene Lebenspartner | 500.000 Euro | I | 7 | 11 | 15 | 19 | 23 | 27 | 30 |

| Kinder | 400.000 Euro | I | 7 | 11 | 15 | 19 | 23 | 27 | 30 |

| Stiefkinder | 400.000 Euro | I | 7 | 11 | 15 | 19 | 23 | 27 | 30 |

| Kinder verstorbener Kinder | 400.000 Euro | I | 7 | 11 | 15 | 19 | 23 | 27 | 30 |

| Kinder verstorbener Stiefkinder | 400.000 Euro | I | 7 | 11 | 15 | 19 | 23 | 27 | 30 |

| Enkel | 200.000 Euro | II | 15 | 20 | 25 | 30 | 35 | 40 | 43 |

| Geschwister | 20.000 Euro | II | 15 | 20 | 25 | 30 | 35 | 40 | 43 |

| Stiefeltern | 20.000 Euro | II | 15 | 20 | 25 | 30 | 35 | 40 | 43 |

| Schwiegereltern | 20.000 Euro | II | 15 | 20 | 25 | 30 | 35 | 40 | 43 |

| Nichten | 20.000 Euro | II | 15 | 20 | 25 | 30 | 35 | 40 | 43 |

| Neffen | 20.000 Euro | II | 15 | 20 | 25 | 30 | 35 | 40 | 43 |

| geschiedene Ehegatten | 20.000 Euro | II | 15 | 20 | 25 | 30 | 35 | 40 | 43 |

|

Lebenspartner einer aufgehobenen Lebenspartnerschaft |

20.000 Euro | II | 15 | 20 | 25 | 30 | 35 | 40 | 43 |

| alle anderen Personen | 20.000 Euro | III | 30 | 30 | 30 | 30 | 50 | 50 | 50 |

| Der Freibetrag gilt für den Beschenkten, nicht für den oder die Schenkenden! Wenn jemand Schenkungen von verschiedenen Personen erhält, darf die Summe aller Schenkungen die oben genannten Freibeträge nicht übersteigen, wenn keine Steuern fällig werden sollen. | |||||||||

Muss jede Schenkung beim Finanzamt angezeigt werden?

Auch wenn die Schenkung unter den persönlichen Freibeträgen liegt, sollte sie durch Schenker und Beschenkten beim zuständigen Finanzamt angezeigt werden. Die Anzeige sollte gemäß § 30 Erbschaftssteuergesetz (ErbStG) innerhalb von drei Monaten nach erlangter Kenntnis von dem Vermögensfall beim für Erbschaftssteuer zuständigen Finanzamt am jeweiligen Wohnort eingehen.Welche Ausnahmen gibt es?

Keine Anzeige ist erforderlich, wenn der Erwerb auf einer gerichtlich oder notariell beurkundeten Schenkung beruht. Auf eine Anzeige kann auch verzichtet werden, wenn klar ist, dass die Schenkung gegenwärtig keine Schenkungssteuer auslöst und auch nicht später bei Zusammenrechnung der innerhalb von 10 Jahren folgenden Zuwendungen (z. B. Gelegenheitsgeschenke oder Schenkungen zum Bestreiten des Unterhalts, etc.).Wie muss die Anzeige einer Schenkung aussehen?

Die Anzeige unterliegt keinen Formvorschriften, sollte gemäß § 30 Abs. 4 ErbStG jedoch folgende Angaben beinhalten:- Vorname, Name, Anschrift und Beruf des Schenkers und Beschenkten

- Zeitpunkt der Ausführung der Schenkung

- Gegenstand und Wert der Schenkung

- persönliches Verhältnis des Beschenkten zum Schenker (z. B. Verwandtschaftsverhältnis)

- Frühere Zuwendungen des Schenkers an den Beschenkten (Art, Wert und Zeitpunkt der einzelnen Zuwendung)

Gilt eine fehlende Anzeige als Steuerhinterziehung?

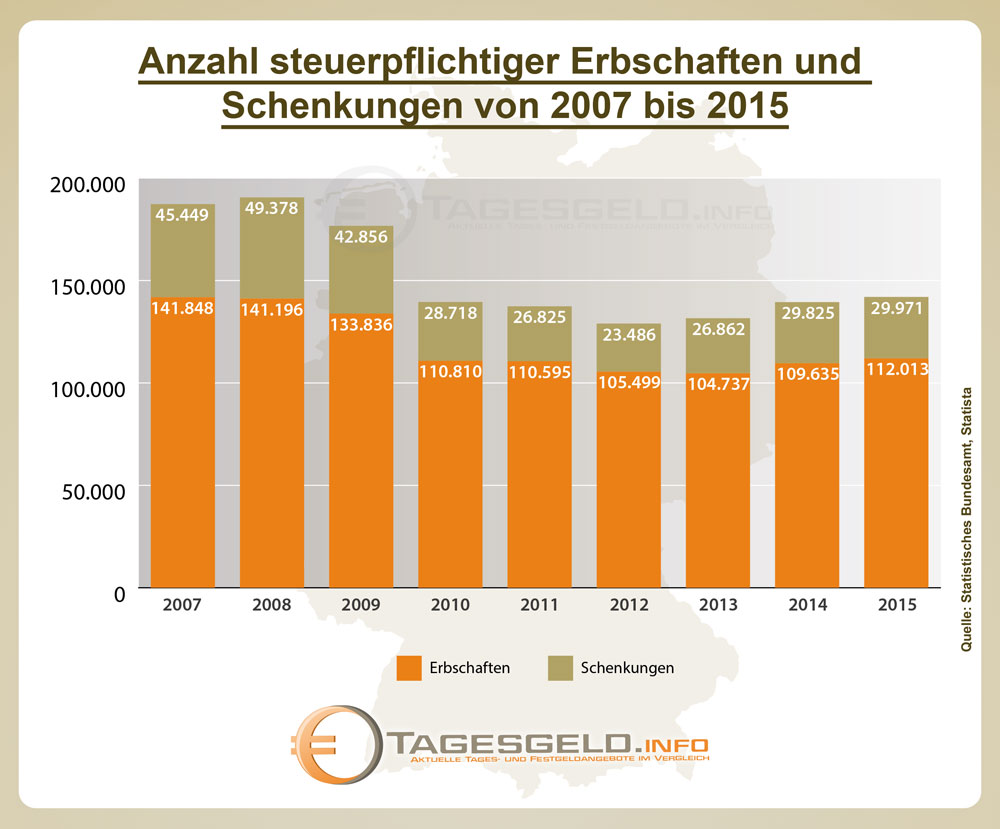

Wird der Erwerb verschwiegen, also nicht angezeigt, ist dies nicht gleich ein Fall von Steuerhinterziehung. Kommt es innerhalb von zehn Jahren zu einer weiteren Schenkung bzw. Erbschaft, so dass die Summe der Zuwendungen den steuerlichen Freibetrag übersteigt, führt die fehlende Anzeige des ersten Vorgangs rückwirkend zur Steuerhinterziehung. Fazit: Um steuerrechtlich auf der sicheren Seite zu stehen, ist eine Anzeige der Schenkung immer empfehlenswert. Die Infografik zeigt, dass die Zahl steuerpflichtiger Erbschaften und Schenkungen in Deutschland seit 2007 weniger geworden sind. Vor allem die steuerpflichtigen Schenkungen sind innerhalb von neun Jahren um rund 34 Prozent zurückgegangen.

Ein Grund könnte darin liegen, dass die steuerlichen Freibeträge bereits zu Lebzeiten optimal ausgenutzt worden. Wer die Schenkung frühzeitig plant, kann durch eine geschickte Aufteilung Steuern sparen.

Die Infografik zeigt, dass die Zahl steuerpflichtiger Erbschaften und Schenkungen in Deutschland seit 2007 weniger geworden sind. Vor allem die steuerpflichtigen Schenkungen sind innerhalb von neun Jahren um rund 34 Prozent zurückgegangen.

Ein Grund könnte darin liegen, dass die steuerlichen Freibeträge bereits zu Lebzeiten optimal ausgenutzt worden. Wer die Schenkung frühzeitig plant, kann durch eine geschickte Aufteilung Steuern sparen.

Kettenschenkung kann Steuervorteile bringen

Bei einer Kettenschenkung erfolgen mehrere (in der Regel zwei) Schenkungen direkt hintereinander – und zwar von einer ersten an eine zweite Person und von dieser weiter an eine dritte Person. So lassen sich unter Umständen Steuervorteile durch höhere Schenkungsfreibeträge nutzen wie ein vor dem Bundesfinanzhof (BFH) verhandelter Fall. In diesem hatten Eltern ihrem Sohn ein Grundstück geschenkt, dessen eine Hälfte der Sohn noch am selben Tag an seine Ehefrau weiterverschenkte. Das zuständige Finanzamt sah darin eine Kettenschenkung von den Eltern an deren Schwiegertochter. Diese hätte lediglich den Zweck gehabt, die höheren Steuerfreibeträge zwischen Eltern und Kind sowie zwischen Ehepartnern zu nutzen und damit Steuern zu sparen. Vor dem Bundesfinanzhof blitze das Finanzamt mit dieser Auffassung ab. Unter dem Aktenzeichen II R 37/11 urteilten die obersten Finanzrichter, dass es rechtlich nicht auf die Geschwindigkeit der Weiterverschenkung ankomme, sondern darauf, ob der erste Empfänger tatsächlich über die Schenkung (in diesem Fall das Grundstück) hätte verfügen können und die Weiterübertragung nicht verpflichtend gewesen sei. Beides sahen die Finanzrichter als gegeben an und urteilten daher, dass beide Schenkungen separat zu betrachten seien.Schenkung und Erbe

Kann eine Schenkung von Erben zurückgefordert werden?

Es steht jedem frei, mit seinem Hab und Gut zu verfahren, wie er möchte. Niemand schreibt vor, dass es in der Familie bleiben muss. Fast niemand. Erfolgt zu Lebzeiten eine Schenkung, die den Erben im Todesfall des Schenkenden zuwiderläuft, hat der Gesetzgeber besondere Regeln aufgestellt.

- Höhe der Rückforderung hängt vom Zeitpunkt zwischen Schenkung und Erbeintritt ab

- Maximale Dauer für die Rückforderung beträgt zehn Jahre

- Ausschlaggebend ist der Zeitpunkt, wann der Erblasser den Nutzen an der verschenkten Sache aufgegeben hat

- Schenkungen innerhalb einer Ehe können steuermindernd gestaltet werden und Pflichtteil Dritter mindern

- Auszahlung des Pflichtteils kann im Notfall gestundet werden

Schutz des Pflichtteils zeitabhängig

Es ist nicht auszuschließen, dass ein künftiger Erblasser die Begünstigten des Pflichtteils möglichst leer ausgehen lassen will. Je mehr er daher zu Lebzeiten an diejenigen verschenkt, die ihm wichtiger sind, umso geringer fällt der Pflichtteil der anderen aus. Wer sich frühzeitig daran macht, sein Vermögen an die Günstlinge zu verschenken, kann damit rechnen, dass die Pflichtteilbegünstigten tatsächlich nichts erben. Die Frist zwischen Schenkung und Tod des Erblassers muss zehn Jahre betragen. Andernfalls steht den Erben zumindest noch ein Bruchteil ihres ursprünglichen Pflichtteils zu.

Neue Regelung schützt beide Seiten

Bis zum Jahr 2010 war es gleichgültig, ob der die Schenkung neun Jahre und 364 Tage vor dem Tod des Erblassers erfolgte oder auf dem Sterbebett. Die Pflichtteilberechtigten hatten Anspruch darauf, in voller Höhe vom Beschenkten ausbezahlt zu werden. Die seit 2010 geltende Gesetzesnovelle sieht jetzt einen zeitlich abhängigen Ausgleich vor.

| Zeitraum | Anteil |

|---|---|

| Kürzer als ein Jahr | 100 Prozent |

| Länger als ein Jahr | 90 Prozent |

| Länger als zwei Jahre | 80 Prozent |

| Länger als drei Jahre | 70 Prozent |

| Länger als vier Jahre | 60 Prozent |

| Länger als fünf Jahre | 50 Prozent |

| Länger als sechs Jahre | 40 Prozent |

| Länger als sieben Jahre | 30 Prozent |

| Länger als acht Jahre | 20 Prozent |

| Länger als neun Jahre | 10 Prozent |

| Länger als zehn Jahre | 0 Prozent |

Auch wenn die Neuregelung auf den ersten Blick den Beschenkten besser stellt, ist sie bei weitem nicht so einfach umzusetzen, wie es schein. Es gilt nicht der Zeitpunkt der Übergabe des Schenkungsgegenstandes, sondern der Zeitpunkt, an dem der Schenkende die Nutzung des Gegenstandes endgültig aufgibt. Bei Geld oder Wertpapieren stellt das kein Problem dar. Ein klassisches Beispiel für Übertrag und Nutzungsende ist dagegen die Überschreibung einer Immobilie.

Risikofall Immobilie

Der Gönner überschrieb im Januar 2008 ein Haus an denjenigen, den er als Begünstigten sehen wollte, leider nur die Nichte, nicht den Sohn. Er verstirbt im April 2018. Die Frist von zehn Jahren ist abgelaufen, aber: Dummerweise hatte sich der Schenkende ein lebenslanges Wohnrecht in dem Haus eintragen lassen. Die Aufgabe der Nutzung endete erst mit dem Tod des Immobilienbesitzers. Damit geht die Nichte leer aus, der Sohn erbt das Objekt, respektive den Anspruch auf eine Ausgleichszahlung.

Problemfall Ehe

Die oben beschriebene Regelung gilt leider nicht bei Ehepaaren. Wer seinen Ehepartner über das übliche Maß hinaus bedenken möchte, muss damit rechnen, dass andere Pflichtteilsbegünstigte auch über die Zehnjahresregelung hinaus ihren Anteil einfordern.

Die einfachste Option, dies zu umgehen, ist per Ehevertrag den Güterstand von Zugewinn auf Gütertrennung zu ändern. Der Gesetzgeber sieht vor, dass der Partner mit dem geringeren Vermögen nun einen Anspruch auf einen Zugewinnausgleich hat. Damit kann der auf dem Papier vermögendere Partner Teile des Besitzes auf den anderen übertragen, ohne dass ein Pflichtteilberechtigter dagegen vorgehen kann. Da es sich um eine gesetzliche Ausgleichsregelung handelt, entfällt in diesem Fall sogar die sonst möglicherweise anfallende Schenkungssteuer.

Der Gesetzgeber hat sich in diesem Fall aber selbst ein Bein gestellt. Nach erfolgter Schenkung kann der Ehevertrag wieder aufgehoben und bei Bedarf dann wieder neu geschlossen werden.

Wann entfällt das Recht auf den Pflichtteil?

Keinen Anspruch auf den Pflichtteil hat ein Erbe, wenn er den Erblasser misshandelt hat oder im nach dem Leben trachtete. Allerdings gibt es auch Ausnahmen. War der Erbberechtigte zum Zeitpunkt der Tat nicht zurechnungsfähig, beseht das Recht auf den Pflichtteil nach wie vor (1).

Pflichtteil muss nicht sofort zur Auszahlung kommen

Wie eingangs erwähnt, steht es jedem frei, sein Vermögen einer Person oder einer Einrichtung seiner Wahl zu vermachen. Allerdings steht den gesetzlichen Erben der Pflichtteil zu. Dieser beträgt die Hälfte des gesetzlichen Erbteils. Kritisch für den Haupterben wird es, wenn das Vermögen aus Immobilien oder einem Unternehmen besteht. Theoretisch müsste in diesem Fall das Erbe verkauft oder beliehen werden, um den Anspruch zu befriedigen.

Für diesen Fall sieht der Gesetzgeber die Möglichkeit der Stundung vor. Diese ist zulässig, wenn das Unternehmen verkauft werden müsste oder der Haupterbe aus seinem Erbanteil eine Ausbildung oder Unterhaltszahlungen finanzieren muss.

Schenkung an Kinder zu Lebzeiten

Ein besonderer Fall sind Geldgeschenke an Kinder zu Lebzeiten. Dabei kann es sich um eine Überweisung, eine Barzahlung oder den Verzicht der Rückzahlung eines Darlehens der Eltern an die Kinder handeln.

Erfreulicherweise gehen die Finanzämter nicht hin und forschen nach, ob im Laufe von zehn Jahren der Freibetrag in Höhe von 400.000 Euro überschritten wurde und Schenkungssteuer fällig würde.

Theoretisch müsste jede Schenkung notariell beglaubigt sein. So verlangt es Paragraf 518, Absatz 1 BGB. Absatz zwei des selben Paragrafen nivelliert diesen Sachverhalt aber bereits wieder (2). Dieser besagt übersetzt, dass die Ausführung der Schenkung als solche die notarielle Beurkundung überflüssig macht.

Es kann aber durchaus sinnvoll sein, dennoch einen Vertrag aufzusetzen, auch ohne notarielle Beurkundung. Den Eltern steht nämlich durchaus das Recht zu, in besonderen Fällen, eigene Armut oder grobe Undankbarkeit der Kinder, das geschenkte Geld zurückzufordern (3) (4).

Es ist übrigens ein Irrtum, dass Schenkungen zu Lebzeiten auf den Pflichtteil beim Erbe angerechnet werden. Dies ist nur der Fall, wenn die Eltern diesen Sachverhalt begleitend zur Schenkung schriftlich festgelegt haben. (5)

Redaktionstipp: Über 40 Festgeld-Angebote mit bis zu 2,80 % Zinsen p.a. im Vergleich »

Tagesgeldvergleich durchführen

Welche Banken derzeit besonders hohe Zinsen aufs Tagesgeld bieten, zeigt interessierten Sparern unser aktueller Vergleich: Tagesgeldkonto-Vergleich >>> Alternativ können Sie auch gleich eine gewünschte Anlagesumme und Laufzeit eingeben und sich die dafür besten Angebote sortiert nach der Höhe der Zinsen anzeigen lassen:Weiterführende Links

- Focus-Online: Pflichtteilsanspruch bei Unzurechnungsfähigkeit

- Paragraf 518 BGB: Notarielle Schenkung vs. Handschenkung

- Paragraf 528 BGB: Rückforderung wegen Verarmung

- Paragraf 530 BGB: Rückforderung wegen Undankbarkeit

- Paragraf 2315 BGB: Anrechnung von Schenkung auf den Pflichtteil