Kreditzinsen und Einlagezinsen

Wie wirken sich die gesunkenen Refinanzierungszinsen der Banken auf das Niveau der Einlage- und Kreditzinsen aus?

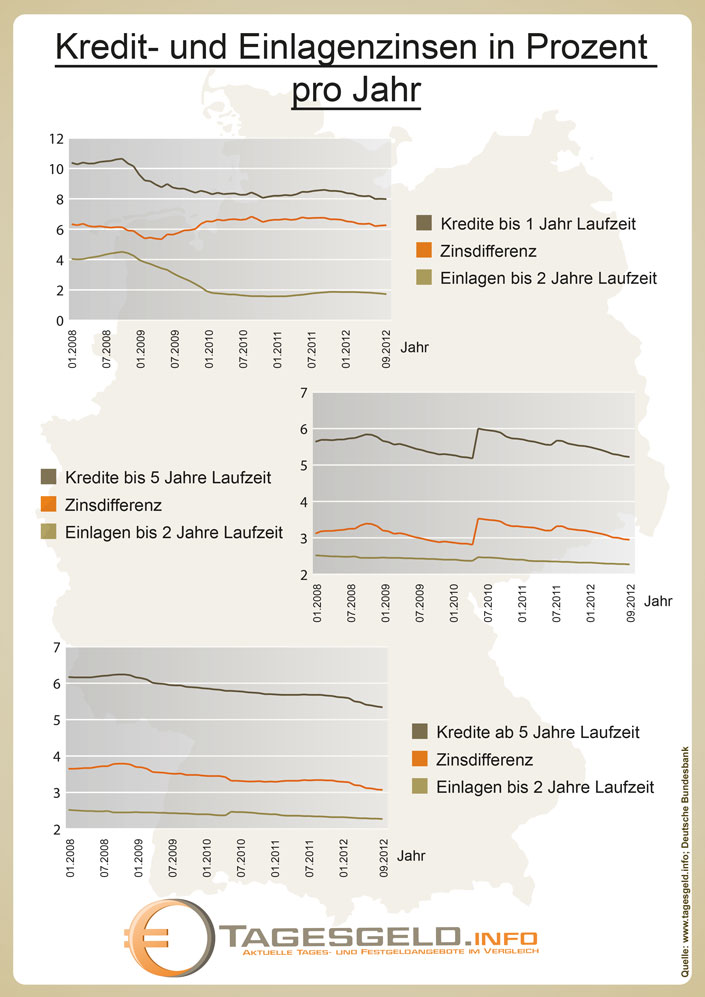

Sparer haben den Niedergang des Leitzinses der Europäischen Zentralbank (EZB) mit aller Härte zu spüren bekommen. Die Zinsen für Tages- und Festgeld sind kontinuierlich nach unten gesackt. Denn warum sollten Banken hohe Guthabenzinsen für Einlagen gewähren, wenn sie sich an anderer Stelle deutlich günstiger refinanzieren können? Im Umkehrschluss und konsequenterweise müsste diese Entwicklung einen weiteren Trend auslösen: Dass auf der anderen Seite Kreditnehmern bessere, sprich günstigere Konditionen eingeräumt werden – quid pro quo.

Von einem "Gleichgewicht der Kräfte" zu sprechen, wäre übertrieben. Denn ganz so schnell, wie die Habenzinsen gekürzt werden, sind die Kreditzinsen nicht angepasst worden, weder bei kurzfristigen Kreditverträgen bis zu einem Jahr noch bei Krediten von ein bis fünf und ab fünf Jahren. Eine leichte Abwärtsbewegung ist zwar zu beobachten. Doch sie erfolgt deutlich langsamer als bei Spareinlagen. Würden beide Seiten im Gleichschritt marschieren, wäre die Differenz zwischen Kredit- und Habenzinsen die gesamte Zeit über einigermaßen konstant. Dem ist aber nicht so. Zwischenzeitlich stieg sie bei kurzfristigen Krediten sogar an. Bei Vertragslaufzeiten ab fünf Jahren sieht es besser aus. In diesem Geschäftsbereich wird die Zinsdifferenz nach und nach geringer.

Kreditaufnahme 2009 bis 2011

Die Konditionen haben sich durchaus auf das Kreditinteresse ausgewirkt. Von 2008 auf 2009 ist die Zahl der Kreditanfragen und damit auch der Anfragen an die Schufa Holding AG rasant nach oben geklettert. Als die Banken den Rotstift 2010 kurzzeitig aus der Hand legten und die Zinsschraube wieder etwas fester andrehten, ging das Interesse auch gleich wieder zurück. Das Niveau aus 2009 konnte 2011 zwar noch nicht ganz erreicht werden. Gleichwohl spricht die Schufa von einer Stabilisierung.

| Jahr | Kreditanfragen (in Mio.) | Kreditverträge (in Mio.) | laufende Kredite (in Mio.) |

| 2008 | 15,724 | 6,909 | 15,743 |

| 2009 | 18,400 | 7,611 | 16,816 |

| 2010 | 16,827 | 7,272 | 17,286 |

| 2011 | 18,407 | 7,183 | 17,177 |

Das gleiche Bild zeichnet sich ab, wenn anstelle der Anfragen und Verträge die durchschnittlichen Kreditsummen zugrunde gelegt werden. Auch diesbezüglich gab es 2010 einen leichten Knick nach unten. Auffallend ist, dass mit zunehmendem Alter die Kreditsumme nach und nach steigt.

| Alter der Kreditnehmer | 2009 | 2010 | 2011 |

| 18-19 Jahre | 2.782,00 Euro | 2.776,00 Euro | 3.307,00 Euro |

| 20 – 24 Jahre | 4.592,00 Euro | 4.293,00 Euro | 4.658,00 Euro |

| 25 – 29 Jahre | 5.876,00 Euro | 5.568,00 Euro | 5.990,00 Euro |

| 30 – 34 Jahre | 6.849,00 Euro | 6.508,00 Euro | 7.009,00 Euro |

| 35 – 39 Jahre | 7.631,00 Euro | 7.219,00 Euro | 7.802,00 Euro |

| 40 – 44 Jahre | 8.074,00 Euro | 7.694,00 Euro | 8.356,00 Euro |

| 45 – 49 Jahre | 8.263,00 Euro | 7.879,00 Euro | 8.593,00 Euro |

| 50 – 54 Jahre | 8.568,00 Euro | 8.207,00 Euro | 8.921,00 Euro |

| 55 – 59 Jahre | 8.849,00 Euro | 8.327,00 Euro | 9.079,00 Euro |

| 60 – 64 Jahre | 8.581,00 Euro | 8.134,00 Euro | 8.791,00 Euro |

| 65 – 74 Jahre | 7.194,00 Euro | 6.650,00 Euro | 7.217,00 Euro |

| Über 74 Jahre | 6.443,00 Euro | 5.542,00 Euro | 6.008,00 Euro |

| Bundesdurchschnitt | 7.483,00 Euro | 7.099,00 Euro | 7.712,00 Euro |

Der Trend zu höheren Krediten spiegelt sich zudem in der Verteilung der Kreditsummen wider:

| Jahr | Bis 1.000 Euro | 1.000 bis 3.000 Euro | 3.000 bis 10.000 Euro | Ab 10.000 Euro |

| 2008 | 25,2 % | 16,6 % | 29,1 % | 29,1 % |

| 2009 | 27,6 % | 15,6 % | 28,9 % | 27,9 % |

| 2010 | 31,5 % | 16,6 % | 26,2 % | 25,7 % |

| 2011 | 28,5 % | 15,9 % | 27,2 % | 28,4 % |

Wofür werden Kredite aufgenommen?

Bleibt die Frage, für welche Zwecke Kredite aufgenommen werden. Die Schufa hat dazu im Jahr 2009 eine Studie beim Institut für Demoskopie Allensbach in Auftrag gegeben. Demnach werden hauptsächlich das Auto, das Haus bzw. die Wohnung und die Wohnungseinrichtung finanziert.

Das Portal für Kredite von Privat, smava.de, wertete Mitte 2012 über 8.000 Kreditabschlüsse aus und ermittelte anhand dieser Daten, wofür das Geld benötigt wird. Auch hier stehen das Haus und der Garten an erster Stelle, gefolgt von der Umschuldung und dem Auto:

| Schufa 2009 | Smava.de 2012 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Quellen:

Deutsche Bundesbank

- Effektivzinssätze Banken DE / Bestände / Einlagen privater Haushalte mit vereinbarter Laufzeit bis 2 Jahre.

- Effektivzinssätze Banken DE / Bestände / Einlagen privater Haushalte mit vereinbarter Laufzeit von über 2 Jahren.

- Effektivzinssätze Banken DE / Bestände / Konsumentenkredite und sonst. Kredite an priv. Haushalte, Ursprungslaufzeit bis 1 Jahr.

- Effektivzinssätze Banken DE / Bestände / Konsumenten- und sonst. Kredite an priv. Haushalte, Ursprungslaufzeit über 1 bis 5 Jahre.

- Effektivzinssätze Banken DE / Bestände / Konsumentenkredite und sonst. Kredite an priv. Haushalte, Ursprungslaufzeit üb. 5 Jahre.

Schufa Holding AG

- Schufa Kredit-Kompass 2010

- Schufa Kredit-Kompass 2011

- Schufa Kredit-Kompass 2012

Smava.de

- Pressemitteilung: Wofür nehmen die Deutschen am häufigsten einen Kredit auf?

Ständiges Vergleichen ist wichtig

Sparern sollte diese Zahl zu denken geben, denn wer schenkt schon gerne seiner Bank Zinserträge? Unsere Empfehlung lautet daher: vergleichen Sie ständig die Angebote verschiedener Banken und wechseln Sie gegebenenfalls das Tagesgeldkonto. Unsere Rechner und Vergleiche helfen Ihnen bei der Suche nach dem besten Tages- oder Festgeldkonto, denn wir vergleichen derzeit rund 100 Angebote für Sie:

Ihnen gefällt unsere Infografik? Wenn Sie eine Webseite betreiben und diese Infografik Ihren Lesern anbieten möchten, können Sie das kostenlos machen. Einfach den nachfolgenden Code kopieren und auf Ihrer Webseite einfügen: